Berufsunfähigkeit: Was tun, wenn man mal nicht mehr so gesund ist wie heute?

Die Berufsunfähigkeitsversicherung schützt Ihr wertvollstes hab und gut. Nämlich Ihre Arbeitskraft! Jeder Erwerbstätige muss seine Arbeitskraft absichern falls er krank wird und dies auf Dauer auch bleibt. Die Deutsche Rentenversicherung zahlt im Fall der Fälle zwar in Form der Erwerbsminderung (ab mind. 60 Monaten Sozialversicherungsbeiträgen), diese Leistung reicht aber bei weitem nicht aus. Im Jahr 2017 gab es bei voller Erwerbsminderung eine durchschnittliche Rente von 716 € im Monat. Könnten Sie und Ihre Familie davon leben?

Erwerbsminderung ist aber nicht gleich Berufsunfähigkeit. Wenn Sie z.B. im Außendienst tätig sind und aufgrund von Krankheit oder Unfall Ihren Beruf nicht mehr ausüben können sind Sie nicht zwingend erwerbsgemindert. Denn die Erwerbsminderung der Deutschen Rentenversicherung geht nicht nach Ihrem aktuellen Beruf, sondern nach Ihrer generellen Arbeitskraft. Können Sie z.B. noch 6 Stunden oder mehr am Tag als Empfangsmitarbeiter oder Nachtwache arbeiten gelten Sie nicht als erwerbsgemindert. Sind nur 3 bis 6 Stunden am Tag möglich so gilt die halbe Erwerbsminderung. Erst bei weniger als 3 Stunden greift die volle Erwerbsminderung.

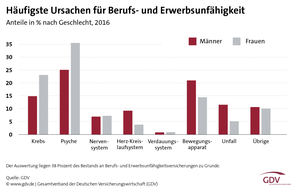

Jeder 4. Angestellte und jeder 3. Arbeiter wird in seinem Erwerbsleben Berufsunfähig. Die Ursachen hierfür sind ganz verschieden. So hat sich in den letzten 10 Jahren die Psyche (Burnout/Depressionen) auf Platz 1 der Ursachen geschoben, was mit unserer veränderten Arbeitswelt und Anforderung einhergeht. Die weiteren Hauptursachen sind Erkrankungen/Verletzungen am Bewegungsapparat, Krebs, Unfälle und Probleme mit dem Herz-Kreis-Laufsystem.

Jeder 4. Angestellte und jeder 3. Arbeiter wird in seinem Erwerbsleben Berufsunfähig. Die Ursachen hierfür sind ganz verschieden. So hat sich in den letzten 10 Jahren die Psyche (Burnout/Depressionen) auf Platz 1 der Ursachen geschoben, was mit unserer veränderten Arbeitswelt und Anforderung einhergeht. Die weiteren Hauptursachen sind Erkrankungen/Verletzungen am Bewegungsapparat, Krebs, Unfälle und Probleme mit dem Herz-Kreis-Laufsystem.

Beispiel:

Beispiel:

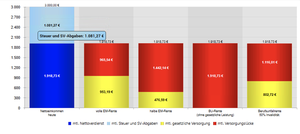

Ein 25 jähriger unverheirateter Angestellter verdient 3000€ Brutto (1918,73€ netto).

42 Jahre x 12 Monate x 1918,73 = 967.039,92 €. Sprich bis zum Rentenalter verdient er knapp 1 Million €, ohne Gehaltserhöhung, Beförderung etc. Gerechnet. Dieses Geld fehlt wenn er ab Morgen aufgrund von Krankheit oder Unfall seinen Beruf aufgeben müsste oder Ihn aufgrund dessen verlieren würde. Ihre Arbeitskraft ist also Ihre Geldmaschine die es gegen Ausfall zu versichern gilt durch eine Berufsunfähigkeitsversicherung oder bei Beamten durch die Dienstunfähigkeitsversicherung.

Die Wahl des richtigen Versicherers

Zur Zeit gibt es auf dem deutschen Markt ca. 40 Versicherer welche eine Berufsunfähigkeitsversicherung anbieten. Von folgenden Versicherern können Sie von uns einen ausführlichen Vergleich und Angebote erhalten:◉

◉ Allianz Lebensversicherung AG ◉ Alte Leipziger Lebensversicherung a.G. ◉ AXA Lebensversicherung AG ◉ Barmenia Lebensversicherung AG ◉ Basler Lebensversicherung AG ◉ Canada Life ◉ Condor Lebensversicherung AG ◉ Continentale Lebensversicherung AG ◉ DBV Deutsche Beamten Versicherung ◉ Die Bayrische ◉ Dialog Lebensversicherung AG ◉ ERGO Lebensversicherung AG ◉ Gothaer Lebensversicherung AG ◉ Hanse Merkur Lebensversicherung AG ◉ HDI Lebensversicherung AG ◉ InterRisk Lebensversicherung AG ◉ Klinikrente ◉ LV 1871 AG ◉ Metallrente (Swiss Life AG) ◉ Nürnberger Lebensversicherung AG ◉ R+V Lebensversicherung AG ◉ Signal Iduna ◉ Stuttgarter Lebensversicherung a.G. ◉ Swiss Life AG ◉ Universa Lebensversicherung a.G. ◉ VPV Versicherung ◉ Volkswohlbund Lebensversicherung a.G. ◉ Württembergische Lebensversicherung AG ◉ WWK ◉ Zurich Lebensversicherung AG

Doch welcher Versicherer mit welchem Tarif ist der Beste für Sie?

Knapp die Hälfte der Versicherer scheiden schon durch Ihr Bedingungswerk aus. Möchte man dann eine individuelle Risikoprüfung seiner Voranfrage (sehr ratsam!) bleiben noch ca. 10 Versicherer übrig. Durch Ihre individuelle Konstellation und Ihren Beruf bleiben am Ende vielleicht noch 3 -5 Versicherer übrig welche zu Ihnen passen könnten.

Nutzen Sie unsere langjährige Erfahrung als Versicherungsmakler und lassen Sie uns gemeinsam den richtigen Versicherungsschutz für Sie finden. Es kostet Sie keinen Cent mehr als wenn Sie es auf eigene Faust versuchen.

Zu „krank“ für eine Berufsunfähigkeitsversicherung oder schlichtweg zu teuer?

Sprechen Sie uns trotzdem an, denn in den letzten Jahren hat sich viel getan im Bereich der Arbeitskraftabsicherung. So gibt es inzwischen auch gute Absicherungsmöglichkeiten durch eine Erwerbsunfähigkeitsversicherung, Existenzschutz, Grundfähigkeitsversicherung, Multirisk oder Dread-Disease-Versicherung.

Sollten Sie also aufgrund Ihrer Gesundheitsangaben keine Berufsunfähigkeitsversicherung bekommen oder nur mit unerwünschten Ausschlüssen, so haben wir auch Alternativen für Sie zur Hand. Ebenso können die oben genannten Varianten eine echte Alternative sein wenn die Berufsunfähigkeitsversicherung schlichtweg zu teuer ist. Ein Dachdecker, eine Altenpflegerin oder ein LKW-Fahrer zahlt schnell mal 200€ im Monat für 1000€ monatliche Absicherung in der Berufsunfähigkeitsversicherung. Die meisten können oder wollen sich bei so einer Prämie verständlicher Weise nicht versichern. Deshalb bieten wir bezahlbare Alternativen. Bei dem ein oder anderen kann auch eine Kombination aus Berufsunfähigkeitsversicherung und einer Alternative Sinn ergeben. Gern erstellen wir mit Ihnen zusammen Ihre persönliche Absicherung Ihrer Arbeitskraft.

Hilfe im Schadenfall

Sollte der Fall der Fälle bei Ihnen eintreten, so lassen wir Sie natürlich nicht im Regen stehen. Für den Leistungsantrag in der Berufsunfähigkeitsversicherung arbeiten wir mit einem Vollprofi namens Stephan Kaiser zusammen. Herr Kaiser kennt alle „Tücken“ des BU-Leistungsantrages und verhilft Ihnen wesentlich schneller zu Ihrem Recht.